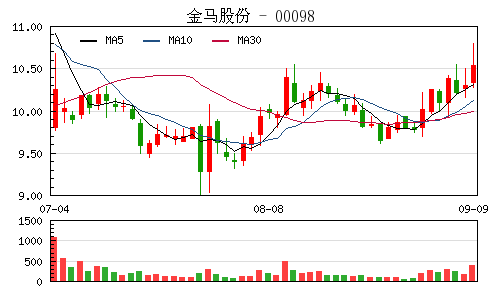

金马股份“二战”收购众泰汽车,突击控股规避借壳?

【编者按】三个月前,金马股份因政策环境的变化,选择暂时中止收购众泰汽车的草案;三个月后,经过调整的重组草案再度出炉。金马股份“二战”收购众泰汽车,突击控股规避借壳。

汽车财经网10月12日讯,10月10日晚间,公司拟作价116亿元购买众泰汽车100%股权,并拟采用询价方式非公开发行股份募集配套资金不超过20亿元,公司股票将继续停牌。

“二战”收购众泰汽车

与前次方案对比,本次新方案中众泰汽车整体估值并未改变,但在配套资金募集、发行对象上等方面做出重要调整。其中,众泰汽车近期的股权结构变化,上市公司第一大股东铁牛集团在本次交易前“突击”入主众泰汽车,更是新方案中的亮点。

金马股份董秘杨海峰表示:三个月前选择中止与众泰汽车的重组,主要原因为市场环境与有关政策的变更,需要对草案进行一些调整。但不论对公司还是众泰(汽车),交易能够完成的话都是个大利好,新能源电动汽车将成为拉动经济发展新的增长点。众泰汽车早在2008年就开始进行新能源汽车的研发和制造工作,在新能源汽车方面一直处于国内先进行列。此次重组若成功实施后,将形成与公司发展匹配的产能,有助于增强公司产品品质,提高公司产品竞争能力,带动公司新能源汽车产业的提升与发展。

突击控股规避借壳

新近发布的重组草案显示,众泰汽车在2015年11月以1亿元注册资本成立时,大股东仅有金浙勇一人,但随后的12月22日,铁牛集团即出资200万元获得该公司1.96%股份。不到一周后,铁牛集团与另外21方继续增资,其中铁牛集团新增出资1.33亿元,持股比例同步升为4.91%。

据悉,金马股份于去年9月底便宣告停牌,铁牛集团对众泰汽车的入股,即为上市公司停牌期间。彼时,根据金马股份发布的首份重组案,交易完成后铁牛集团将持有上市公司38.35%股份,由此公司的实控人不会出现变化。然而,若扣除募集配套资金的影响,金马股份的实控人将变更为金浙勇,触及重组新规的借壳红线。

于是在7月中止重组后,9月20日,铁牛集团与金浙勇等方签订了股权转让协议,后者以及长城长富持有的众泰汽车共计51.92%股份被划转至前者,前者由此以超过56.83%的股份成为众泰汽车控股股东。

因此在新版重组方案中,金马股份表示,在不考虑配套融资的情况下,本次交易完成后,金马集团、铁牛集团分别直接持有上市公司5.77%、40.43%的股份,应建仁、徐美儿夫妇通过铁牛集团间接控制上市公司46.20%的股份,仍为上市公司实际控制人。即使考虑配套融资的影响,应建仁夫妇仍将通过铁牛集团间接控制上市公司43.93%的股份,实控人地位不变。

有投行人士表示:有借壳上市之嫌。铁牛集团对众泰汽车的突击控股,以及削减募集配套资金,很可能是为了防止出现实控人变更,这在重组新规中,将很容易被监管层认定为借壳上市。投行人士解释,不论是资产总额、资产净额还是营业收入,众泰汽车的规模都远超金马股份,如果按照首份重组方案,金马股份想要安全过会很难。但是最新发布的草案,通过规避出现实控人变更,以此达到规避借壳上市,成功过会的概率会高很多。

而有媒体表示:有效规避了“借壳上市”等质疑。新的发行股份购买众泰汽车全部股权,同时募集配套资金20亿元的方案里,由于铁牛集团已是众泰第一大股东,交易完成后,铁牛集团将直接持有上市公司38.78%的股份,加上通过金马集团间接持有的5.15%上市公司股份,应建仁、徐美儿夫妇将通过铁牛集团间接控制上市公司 43.93%的股份,仍为上市公司实际控制人。而金浙勇将不会持有上市公司股份。众泰汽车股权变动,进一步有效规避了此前市场提出的“借壳上市”等质疑。

而杨海峰并未从正面回应是否规避借壳,表示方案还有待监管部门的审核。徐洪飞则表示,由于事涉上市公司,上市事宜以金马股份与杨海峰的回应为准。

编辑:汽车财经网 蔡义敏